Mua lại trái phiếu trong tháng 8/2025 đạt mức bùng nổ với 43.600 tỷ đồng, gấp gần 2 lần so với cùng kỳ năm trước.

Doanh nghiệp đẩy mạnh mua lại trái phiếu trong tháng 8/2025

Theo thống kê từ FiinRatings, tháng 8/2025 ghi nhận hoạt động mua lại trái phiếu doanh nghiệp (TPDN) diễn ra sôi động, phản ánh nỗ lực giảm áp lực nợ vay trước bối cảnh thị trường còn nhiều thách thức.

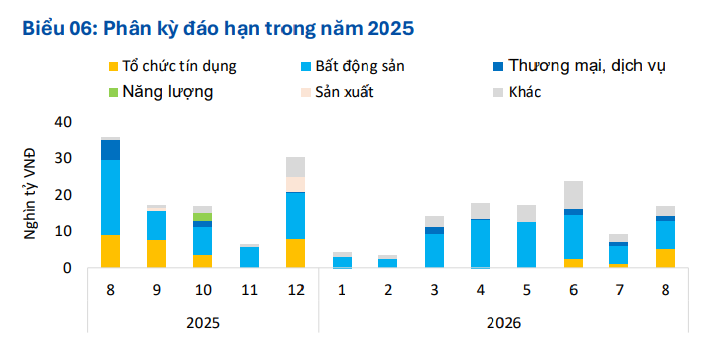

Biểu đồ giá trị mua lại trái phiếu trong tháng 8/2025. Nguồn: FiinRatings

Tổng giá trị mua lại trong tháng 8/2025 đạt 43.600 tỷ đồng, tăng 73,2% so với tháng trước và cao gấp gần 2 lần so với cùng kỳ năm 2024. Ở góc độ tổng quan, con số 43.600 tỷ đồng là mức mua lại rất lớn so với xu hướng các tháng trước của năm 2025. Đây là bước nhảy vọt mạnh mẽ, phản ánh làn sóng doanh nghiệp chủ động tất toán nghĩa vụ hoặc rút vốn khỏi các hợp đồng trái phiếu đang lưu hành.

Tháng 8/2025, các ngân hàng và tổ chức tài chính mua lại khối lượng lớn trái phiếu, đóng góp hơn 60% tổng giá trị mua lại toàn thị trường. Đây là xu hướng đã kéo dài từ cuối năm 2024, khi nhóm này chủ động xử lý nợ trước hạn để củng cố thanh khoản, giảm chi phí lãi suất và cải thiện bảng cân đối. Hoạt động mua lại tăng mạnh trong tháng 8/2025 cho thấy hệ thống ngân hàng vẫn giữ vai trò dẫn dắt, giúp thị trường duy trì niềm tin...

Bất động sản ghi nhận 4.800 tỷ đồng, chiếm khoảng 11% tổng giá trị mua lại. So với tháng 7 (khoảng 2.800 tỷ đồng), mức này tăng 1,7 lần.

Ngành sản xuất gây bất ngờ lớn với 4.200 tỷ đồng, chiếm gần 9,6% tổng mua lại. So với tháng 7 chỉ khoảng 150 tỷ, đây là mức tăng “khủng” 28 lần. Điều này có thể đến từ một số thương vụ lớn hoặc những doanh nghiệp sản xuất có khả năng thanh khoản mạnh đã tất toán sớm lượng trái phiếu đáng kể.

Thương mại – dịch vụ cũng bứt phá, đạt 3.200 tỷ đồng (chiếm khoảng 7,3%), tăng 3,3 lần so với tháng trước (khoảng 970 tỷ đồng).

Việc nhiều doanh nghiệp phi tài chính (đặc biệt là sản xuất và thương mại – dịch vụ) mua lại trái phiếu trước hạn cho thấy các doanh nghiệp này đang có nguồn lực thanh toán khả quan, chủ động thu hẹp dư nợ để giảm áp lực tài chính và rủi ro lãi suất trong tương lai. Đây là tín hiệu tích cực, góp phần củng cố niềm tin của thị trường vào khả năng tự cân đối dòng tiền của một bộ phận doanh nghiệp.

Phân kỳ đáo hạn: rủi ro dồn vào đâu?

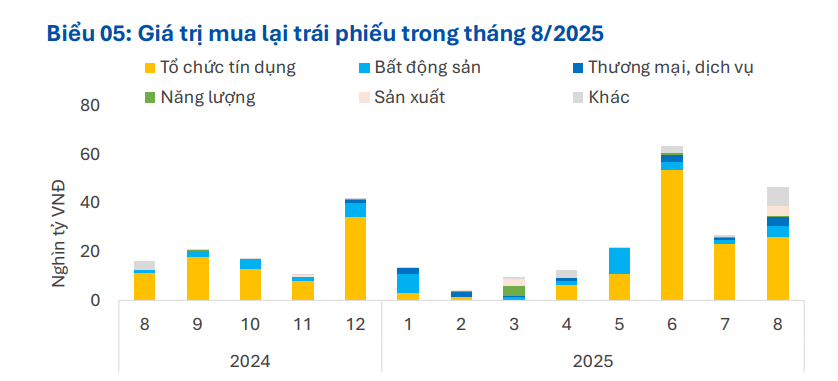

Theo báo cáo FiinRatings, từ tháng 9 đến tháng 12/2025, tổng cộng 69.300 tỷ đồng trái phiếu doanh nghiệp riêng lẻ sẽ đến hạn thanh toán. Đây là khối lượng lớn, buộc các doanh nghiệp phải chuẩn bị nguồn tiền mặt hoặc tìm giải pháp tái cấp vốn trong thời gian rất ngắn.

Biểu đồ phân kỳ đáo hạn trong năm 2025. Nguồn: FinnRatings

Trong cơ cấu đáo hạn, ngành bất động sản chiếm tới 49,4%, tương đương khoảng 34.200 tỷ đồng. Khối tổ chức tín dụng (TCTD) chiếm khoảng 27,4%, tương đương gần 19.000 tỷ đồng.

Ngoài hai nhóm lớn kể trên, lượng trái phiếu đến hạn trong lĩnh vực kinh doanh chứng khoán đạt khoảng 2.800 tỷ đồng (4,1%), còn lại khoảng 13.200 tỷ đồng (19,1%) thuộc về các ngành khác. Dù tỷ trọng không quá lớn, đây vẫn là phần áp lực mà các doanh nghiệp ngoài bất động sản và ngân hàng phải tính toán để đảm bảo cân đối dòng tiền.

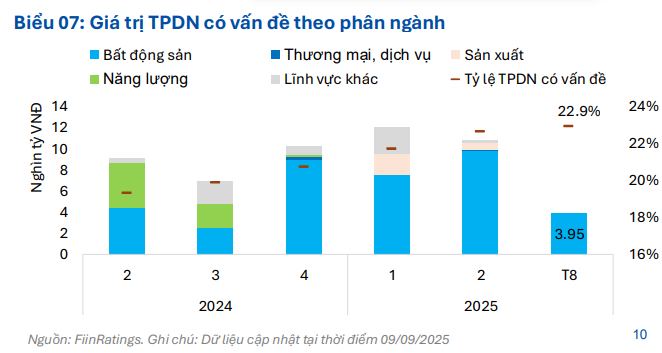

TPDN có tín hiệu cảnh báo

Thị trường ghi nhận khoảng 3.950 tỷ đồng trái phiếu doanh nghiệp có vấn đề, toàn bộ đến từ ba doanh nghiệp bất động sản. Con số này tăng tới 40,9% so với tháng 7 (khoảng 2.800 tỷ đồng), cho thấy rủi ro vẫn tập trung chủ yếu ở lĩnh vực địa ốc.

Biểu đồ giá trị TPDN có vấn đề theo phân ngành. Nguồn: FinnRatings

Theo FiinRatings, tỷ lệ TPDN “có vấn đề” trên tổng dư nợ được theo dõi vẫn ở mức cao, khoảng 22–23%, một ngưỡng cần được giám sát chặt chẽ. Điều này đồng nghĩa rằng, dù hoạt động mua lại trong tháng 8 diễn biến sôi động, góp phần giảm bớt áp lực thị trường, nhưng bất động sản vẫn là “điểm nóng” lớn nhất, vừa chiếm tỷ trọng đáo hạn cao, vừa là khu vực tập trung nhiều khoản nợ xấu và rủi ro tín dụng.

Áp lực có “hạ nhiệt” thực sự?

Tháng 8/2025 ghi nhận 43.600 tỷ đồng trái phiếu được mua lại, cho thấy một số doanh nghiệp - đặc biệt trong lĩnh vực sản xuất và thương mại - đang có nguồn lực tài chính để chủ động xử lý nợ. Động thái này không chỉ góp phần giảm bớt áp lực thanh khoản ngắn hạn cho thị trường mà còn tạo hiệu ứng tâm lý tích cực đối với nhà đầu tư.

Dù vậy, cơ cấu đáo hạn vẫn cho thấy bất động sản chiếm tới 49,4% trong tổng 69.300 tỷ đồng trái phiếu sắp đến hạn...

Nhà đầu tư có cơ sở để kỳ vọng khi hoạt động mua lại gia tăng, nhưng vẫn cần theo dõi sát sao các thông báo mua lại, phương án thanh toán và kế hoạch tái cấu trúc nợ của doanh nghiệp bất động sản, tránh rơi vào tâm lý quá lạc quan chỉ dựa trên những con số trong ngắn hạn.

Về phía doanh nghiệp phát hành, những đơn vị có nguồn lực tài chính vững vàng nên tận dụng thời điểm này để chủ động mua lại, qua đó củng cố niềm tin thị trường. Ngược lại, các doanh nghiệp còn khó khăn cần sớm đưa ra kế hoạch tái cơ cấu minh bạch và khả thi, nhằm giảm thiểu rủi ro lan tỏa và tạo nền tảng ổn định hơn cho sự phục hồi chung của thị trường.

Anh Mai