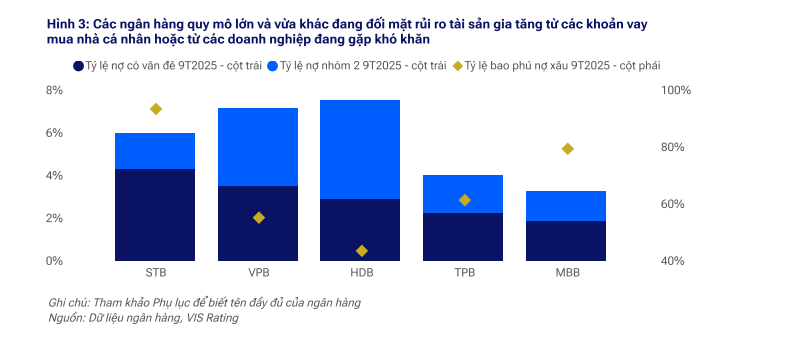

VIS Rating ghi nhận nợ quá hạn tăng tại MBBank, Sacombank, TPBank và HDBank, chủ yếu từ các khoản vay năng lượng tái tạo, doanh nghiệp xuất nhập khẩu, hàng không và vay mua nhà cá nhân.

Chất lượng tài sản cải thiện; Ngân hàng lớn và vừa đối mặt rủi ro gia tăng từ các lĩnh vực nhạy cảm

Tỷ lệ nợ có vấn đề toàn ngành duy trì ở 2,3% trong 9 tháng đầu năm, không thay đổi so với quý trước, trong khi nợ xấu mới giảm 0,3%.

Nhóm ngân hàng lớn, gồm các ngân hàng quốc doanh và một số ngân hàng tư nhân, đang ghi nhận cải thiện rõ rệt về chất lượng tài sản. BIDV và VietinBank giảm nợ xấu nhờ khả năng trả nợ của doanh nghiệp tốt hơn, trong khi ACB và TechcomBank ghi nhận nợ quá hạn vay mua nhà cá nhân giảm, phản ánh dòng tiền và nhu cầu của khách hàng ổn định.

Ngược lại, một số ngân hàng lớn và vừa gặp rủi ro gia tăng từ các lĩnh vực nhạy cảm. MBBank tăng nợ quá hạn từ dự án năng lượng tái tạo, SacomBank chịu áp lực từ doanh nghiệp xuất nhập khẩu và hàng không, còn TPBank và HDBank thấy nợ quá hạn tăng ở vay mua nhà cá nhân.

VIS Rating dự báo nợ có vấn đề toàn ngành có thể giảm về 2,1–2,2% trong quý 4/2025 nhờ đẩy mạnh xóa nợ cuối năm và tác động từ Luật Các tổ chức tín dụng sửa đổi.

Khả năng sinh lời duy trì nhờ thu nhập ngoài lãi

Mặc dù chi phí vốn tăng, ngành ngân hàng vẫn giữ ROAA khoảng 1,5%. Thu nhập chính đến từ phí dịch vụ, hoạt động đầu tư và thu hồi nợ xấu.

VPBank dẫn đầu về cải thiện ROAA nhờ lợi nhuận từ công ty chứng khoán và chi phí tín dụng giảm. VietinBank cũng được hỗ trợ từ thu hồi nợ.

Ngược lại, ACB và VIB giảm ROAA khoảng 0,3% do biên lãi ròng thu hẹp khi tăng cho vay doanh nghiệp, TPBank và EximBank chịu áp lực từ chi phí huy động, còn MBBank và VIB đối mặt chi phí tín dụng cao.

Trong 27 ngân hàng theo dõi, 15 ngân hàng đi đúng kế hoạch lợi nhuận, chủ yếu là các ngân hàng tư nhân lớn và ngân hàng quốc doanh. VIS Rating dự báo ROAA toàn ngành sẽ tăng nhẹ lên 1,6% trong cả năm 2025.

Vốn: Bộ đệm vẫn mỏng

Tỷ lệ vốn chủ sở hữu trên tài sản hữu hình duy trì 8,4%, nhưng một số ngân hàng giảm do tăng trưởng tài sản nhanh. Tỷ lệ bao phủ nợ xấu tăng lên 84% nhưng vẫn còn thấp so với chuẩn mực an toàn. Các ngân hàng lớn tiếp tục dẫn dắt cải thiện tỷ lệ này, dự kiến tiếp tục tăng trong quý cuối năm.

Thanh khoản: Ngân hàng nhỏ chịu sức ép

Rủi ro thanh khoản là điểm yếu rõ rệt ở các ngân hàng nhỏ. Tiền gửi không kỳ hạn (CASA) toàn ngành giảm 1% còn 19%, giảm mạnh nhất ở ABBank, Bac A Bank, KienlongBank và VietBank. Tỷ lệ cho vay trên huy động tăng lên 111%, mức cao nhất trong 5 năm, cho thấy tín dụng tăng nhanh hơn huy động vốn.

Các ngân hàng nhỏ ngày càng phụ thuộc vào nguồn vốn ngắn hạn, khiến áp lực thanh khoản kéo dài. VIS Rating nhấn mạnh nguồn tiền gửi từ Kho bạc Nhà nước sẽ đóng vai trò quan trọng trong việc ổn định thanh khoản, đặc biệt vào cuối năm khi nhu cầu tín dụng cao.

Ngành ngân hàng đang phục hồi, với nhóm ngân hàng lớn dẫn đầu nhờ chất lượng tài sản và khả năng sinh lời ổn định. Tuy nhiên, rủi ro vẫn còn ở các ngân hàng nhỏ cùng bộ đệm vốn mỏng, vì vậy cần sự hỗ trợ từ chính sách để tăng trưởng bền vững và giảm áp lực hệ thống.

Anh Mai