Gia đình thu nhập 60 - 70 triệu/tháng mà không có tiết kiệm: Bài toán vay tiền mua chung cư tại Hà Nội

Quyết định mua nhà tại Hà Nội luôn là một cột mốc lớn trong cuộc đời nhiều gia đình trẻ. Nhưng đằng sau giấc mơ an cư là vô vàn trăn trở về tài chính, áp lực trả nợ, và những lựa chọn khó khăn. Câu chuyện của chị T. (trú tại Hà Nội) đang khiến nhiều người đồng cảm vì phản ánh rất rõ bài toán "muốn mua nhà nhưng sợ gánh nặng" mà hàng ngàn gia đình khác đang đối mặt.

Chị T (33 tuổi, Hà Nội) cùng chồng và con nhỏ hiện đang thuê nhà với mức giá 10 triệu đồng/tháng. Gia đình chị mong muốn được sở hữu một căn hộ chung cư tại quận Hà Đông, nơi gần với chỗ làm, có hạ tầng đang phát triển và phù hợp với nhu cầu sinh hoạt.

Căn hộ mà vợ chồng chị T nhắm tới có giá khoảng 3,5 tỷ đồng. Tuy nhiên, với tay trắng gần như hoàn toàn về tiền tiết kiệm, kế hoạch tài chính của họ phụ thuộc hoàn toàn vào... khoản vay.

Mẹ chồng chị T ngỏ ý cho vay 2,5 tỷ đồng, kèm điều kiện trả lãi 20 triệu đồng/tháng, chưa kể phần gốc. Phần còn lại, chị dự tính sẽ vay thêm 1 tỷ đồng từ ngân hàng, chưa rõ lãi suất cụ thể.

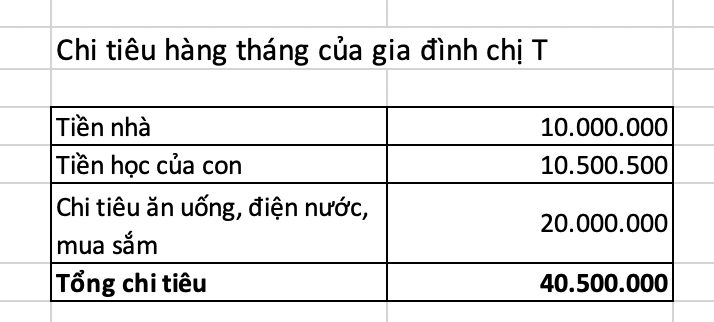

Tổng thu nhập hàng tháng của gia đình chị là khoảng 60 70 triệu đồng, trong đó thu nhập của chồng khoảng 45-50 triệu, của vợ khoảng 15-20 triệu. Chi phí sinh hoạt cố định mỗi tháng gồm:

Như vậy tổng chi tiêu cố định hàng tháng của gia đình chị T đã tốn hơn 40 triệu/tháng, chưa tính đến chi phí đột xuất.

Nếu vay tiền mua nhà, riêng tiền lãi trả mẹ chồng và ngân hàng đã có thể lên tới gần 30 triệu/tháng, chưa kể áp lực gốc trong tương lai.

Chị T chia sẻ: "Em thấy giá chung cư tăng chóng mặt. Nếu không mua bây giờ, vài năm nữa có khi không với tới được nữa. Nhưng nếu mua lúc này, em lại sợ đang mua đúng đỉnh. Với cả giá đó lại chỉ mua được căn nhỏ, cũ. Trong khi toàn bộ số tiền là đi vay".

Tâm lý sợ bỏ lỡ cơ hội là điều dễ hiểu khi nhìn vào thị trường bất động sản Hà Nội những năm qua, đặc biệt ở khu vực như Hà Đông, Nam Từ Liêm, hay Long Biên - nơi giá căn hộ đã tăng từ 20-40% chỉ trong 2-3 năm.

Vay tiền mua nhà là một chuyện, nhưng chi phí sinh hoạt cũng là một vấn đề

Theo như chị T chia sẻ, mỗi tháng gia đình chị chi tiêu tới 40 triệu, trong đó riêng chi phí sinh hoạt mua sắm, ăn uống đã lên tới 20 triệu. Với mức chi tiêu như vậy, gia đình đã tiêu hết thu nhập của người chồng. Trong khi tổng thu nhập của gia đình khoảng 60 - 70% mà chị T lại chia sẻ hai vợ chồng không có khoản tiết kiệm nào.

Với mức chi tiêu như vậy, khá nhiều người cảm thấy gia đình nên cân đối lại nếu có ý định vay tiền và mua nhà trong thời gian tới.

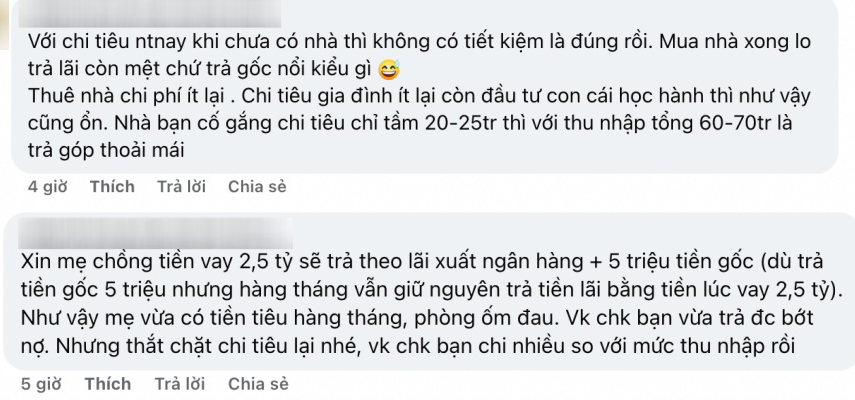

- "Với chi tiêu thế nay khi chưa có nhà thì không có tiết kiệm là đúng rồi. Mua nhà xong lo trả lãi còn mệt chứ trả gốc nổi kiểu gì. Thuê nhà chi phí ít lại, chi tiêu gia đình ít lại, còn đầu tư con cái học hành thì như vậy cũng ổn. Nhà bạn cố gắng chi tiêu chỉ tầm 20-25 triệu thì với thu nhập tổng 60-70 triệu là trả góp thoải mái".

- "Này bạn, trả lãi xong còn đủ tiền để gia đình thở không, con cái thì cho bé học trường vừa vừa lại để tiết kiệm bớt một khoản, còn nhà ở, mình đang không biết bạn thuê ở đâu mà đắt vậy, có thể cân nhắc hạ xuống căn rẻ hơn tầm 8 triệu cả điện nước không. Còn nếu không thì cũng không vén được, ăn uống đi lại combo 20 triệu thì cũng ít cắt được lắm, nhưng mình nghĩ nên có một khoản tiết kiệm rồi hãy vay. Chứ giờ không có tiết kiệm vay đuối lắm bạn, kể cả có vay mẹ đi nữa".

- "Mẹ cho vay thì tốt quá rồi, chắc bà bảo trả lãi vậy để vợ chồng bạn tiết kiệm thôi chứ sau không đòi cả đâu. Với thu nhập như thế thì nên mua nhà luôn nha. Ổn định chỗ ở thì con cái học hành tốt hơn. Cho con học ít hơn để còn đi đường dài bạn ạ. Sau còn phát sinh đứa thứ 2, thứ 3".

Nên tiết kiệm thêm hay "cắn răng"mua nhà?

Giữa sức ép thị trường và áp lực tài chính, lựa chọn không dễ dàng. Nếu tiếp tục thuê nhà, gia đình chị T vẫn duy trì được dòng tiền ổn định, có thể tiết kiệm đều mỗi tháng. Tuy nhiên, sẽ mất cơ hội sở hữu nhà nếu giá tiếp tục tăng.

Ngược lại, nếu "cắn răng" vay nợ mua nhà, họ có thể sớm có tổ ấm nhưng đứng trước nguy cơ "đuối" tài chính, đặc biệt nếu có rủi ro về thu nhập, hoặc chi phí phát sinh tăng mạnh, điều rất phổ biến với các gia đình có con nhỏ.

Phương án 1: Vay tiền mua nhà ngay ở thời điểm hiện tại

* Ưu điểm:

- An cư sớm, không còn phải trả tiền thuê nhà hàng tháng (10 triệu/tháng).

- Được sống trong căn hộ của chính mình, ổn định chỗ ở, con cái không phải chuyển trường, chuyển khu.

- Nắm bắt cơ hội trước khi giá nhà tăng thêm (nếu dự đoán đúng xu hướng thị trường).

- Lãi mẹ chồng tuy cao, nhưng không phải trải qua các thủ tục phức tạp như ngân hàng.

* Rủi ro và nhược điểm:

- Đi vay toàn bộ, áp lực trả nợ rất lớn: Lãi mẹ chồng: 20 triệu/tháng, lãi ngân hàng (1 tỷ): khoảng 9–12 triệu/tháng (tuỳ lãi suất). Tổng tiền lãi: khoảng 30 triệu/tháng, chiếm gần 50% tổng thu nhập (chưa tính tiền gốc).

- Không có khoản tiết kiệm dự phòng nếu mất việc, ốm đau hoặc chi phí con cái tăng.

- Nguy cơ "vỡ trận" tài chính nếu thị trường đi xuống hoặc thu nhập sụt giảm.

Phương án này sẽ phù hợp với hai vợ chồng có công việc cực kỳ ổn định, không có rủi ro mất thu nhập. Tuy nhiên gia đình cũng cần chấp nhận đánh đổi sự thoải mái hiện tại, giảm chi phí sinh hoạt để có tiền trả lãi và gốc khi quyết định mua nhà.

Phương án 2: Không vay ngay, tiết kiệm thêm 2-3 năm nữa

* Ưu điểm:

- Tài chính an toàn, không bị áp lực trả lãi hàng tháng.

- Có thể tiết kiệm từ 15-20 triệu/tháng, sau 2–3 năm tiết kiệm được khoảng 400-700 triệu đồng (chưa tính thưởng, tăng lương...).

- Có thời gian theo dõi thị trường bất động sản, chọn căn hộ chất lượng, giá hợp lý hơn.

- Tự chủ hơn, không phụ thuộc vào người thân trong các khoản vay lớn.

* Rủi ro và nhược điểm:

- Giá nhà có thể tiếp tục tăng, khiến số tiền tiết kiệm không theo kịp giá.

- Mất thêm tiền thuê nhà trong 2–3 năm tới (khoảng 240-360 triệu).

- Chưa ổn định chỗ ở, ảnh hưởng kế hoạch học hành của con nếu phải chuyển nhà.

Phương án này sẽ phù hợp với những gia đình ưu tiên sự ổn định, không gánh một khoản nợ lớn. Tuy nhiên, hai vợ chồng sẽ phải đói mặt với việc giá nhà ngày một tăng, việc sở hữu một căn nhà để "an cư" sẽ ngày càng khó khăn.

Câu chuyện của vợ chồng chị T là bài học rõ ràng về việc không chỉ nhìn vào giá nhà, mà còn phải nhìn vào "sức chịu đựng" của tài chính gia đình. Quyết định mua nhà không chỉ là chuyện có nhà ở, mà là câu chuyện khả năng trả nợ của mỗi gia đình.

Tiểu Mai