Không lâu sau khi Công ty CP Thép Nam Kim (Mã: NKG) công bố kết quả kinh doanh quý 1/2024 với khoản lợi nhuận 150 tỷ đồng, nhiều đơn vị phân tích đã điều chỉnh dự báo kết quả lợi nhuận quý 2 và cả năm nay của doanh nghiệp thép này.

Cụ thể, trong báo cáo mới đây, Chứng khoán SSI cho rằng biên lợi nhuận trong vài quý tới của Nam Kim sẽ giảm từ mức cao trong quý 1/2024 do giá xuất khẩu giảm. Hiện giá thép trung bình tại một số thị trường xuất khẩu đã giảm khoảng 15 - 25% so với mức đỉnh trong tháng 1.

Năm 2024, Nam Kim đặt mục tiêu doanh thu đạt 21.000 tỷ đồng, tăng 13% so với năm ngoái; lợi nhuận sau thuế ở mức 420 tỷ đồng, tăng 137%. Kế hoạch này đưa ra dựa trên sản lượng tiêu thụ dự kiến đạt 1 triệu tấn và giá thép cuộn cán nóng HRC dao động trong khoảng 550 - 600 USD/tấn.

Theo SSI, kết quả kinh doanh quý đầu năm nay của Nam Kim khá khả quan với doanh thu đạt 5.291 tỷ đồng, tăng 21%, lợi nhuận sau thuế là 150 tỷ đồng, cải thiện đáng kể so với khoản lỗ 49 tỷ đồng trong cùng kỳ năm ngoái.

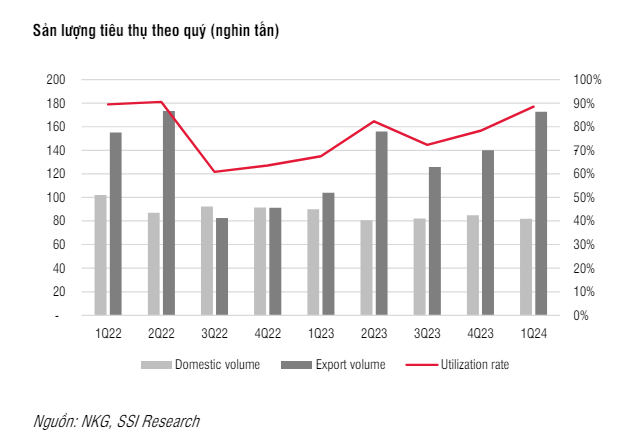

Sản lượng tiêu thụ trong giai đoạn này chứng kiến mức phục hồi đáng kể 31,2% so với cùng kỳ, đạt 255.000 tấn, đây là mức cao nhất kể từ quý 2/2022.

Sản lượng tiêu thụ của Thép Nam Kim. Nguồn: SSI

SSI cho biết, mặc dù sản lượng tiêu thụ trong nước vẫn giảm 9,1% so với cùng kỳ nhưng tổng tăng trưởng sản lượng tiêu thụ của Nam Kim được thúc đẩy bởi kênh xuất khẩu tăng 66% đạt 173.000 tấn. Theo đó, công suất hoạt động của doanh nghiệp tôn mạ này đã tăng lên khoảng 90% trong quý vừa qua.

Trong bối cảnh thị trường xuất khẩu cải thiện và giá thép tăng, SSI dự phóng lợi nhuận ròng của Nam Kim năm 2024 đạt 407 tỷ đồng. Sản lượng tiêu thụ tăng 13,7%, đạt 982.000 tấn nhờ xuất khẩu tăng 18% so với cùng kỳ, trong khi sản lượng tiêu thụ nội địa có mức tăng trưởng thấp hơn 7% do tốc độ hoạt động xây dựng dân dụng và dự án vẫn còn tương đối chậm.

Năm nay, Nam Kim cũng có kế hoạch mở rộng công suất với việc đầu tư xây dựng nhà máy thép tấm lợp Nam Kim Phú Mỹ tại khu công nghiệp Mỹ Xuân B1 - Đại Dương (Bà Rịa - Vũng Tàu).

Quy mô dự án gồm dây chuyền mạ kẽm 350.000 tấn/năm, 2 dây chuyền mạ hợp kim nhôm kẽm 300.000 tấn/năm và 150.000 tấn/năm, dây chuyền mạ màu 150.000 tấn/năm.

Nam Kim dự kiến triển khai giai đoạn 1 nhà máy Phú Mỹ với công suất 800.000 tấn/năm trong quý 2/2024, nâng tổng công suất toàn hệ thống lên 70%. Sản phẩm mới sẽ là thép mạ sử dụng cho các ngành công nghiệp hỗ trợ, cơ khí, thiết bị gia dụng và phụ kiện ô tô. Ngoài ra, khoảng 60 - 70% sản lượng từ nhà máy mới có thể xuất khẩu.

Được biết, tổng vốn đầu tư của dự án giai đoạn 1 là 4.500 tỷ đồng, trong đó gồm 30% từ vốn chủ sở hữu và 70% từ vốn vay ngân hàng. Nam Kim đã giải ngân hơn 500 tỷ đồng cho dự án tính đến hiện tại.

Nam Kim dự kiến tiến hành phát hành lên hơn 131 triệu cổ phiếu (tương đương 50% số lượng cổ phiếu đang lưu hành) với giá 12.000 đồng/cổ phiếu trong năm 2024 hoặc 2025. Toàn bộ số tiền 1.580 tỷ đồng thu được từ đợt chào bán sẽ được doanh nghiệp này góp vốn vào Công ty TNHH Tôn Nam Kim Phú Mỹ để đầu tư dự án nhà máy thép tấm lợp Nam Kim Phú Mỹ tại Bà Rịa - Vũng Tàu.

Ban lãnh đạo Nam cho biết, nhà máy thép tấm lợp Nam Kim Phú Mỹ đã có giấy phép và khởi công, dự kiến hoàn thành vào quý 4/2025 đến quý 1/2026. Từ năm 2027, dự án có thể hoạt động với công suất đạt 100%.

Thông tin về tác động từ thuế chống bán phá giá đối với HRC nhập khẩu, Nam Kim cho rằng lượng HRC nhập từ Trung Quốc và Ấn Độ chiếm tỷ trọng từ 20 - 25% tổng lượng HRC đầu vào của doanh nghiệp này.

“Trong trường hợp Việt Nam quyết định áp thuế chống bán phá giá đối với HRC nhập khẩu, công ty có thể chuyển sang nguồn khác như Việt Nam, Đài Loan, Nhật Bản. Tuy nhiên, giá từ các thị trường này có thể cao hơn giá Trung Quốc”, lãnh đạo Nam Kim cho biết.

Thúy Hà